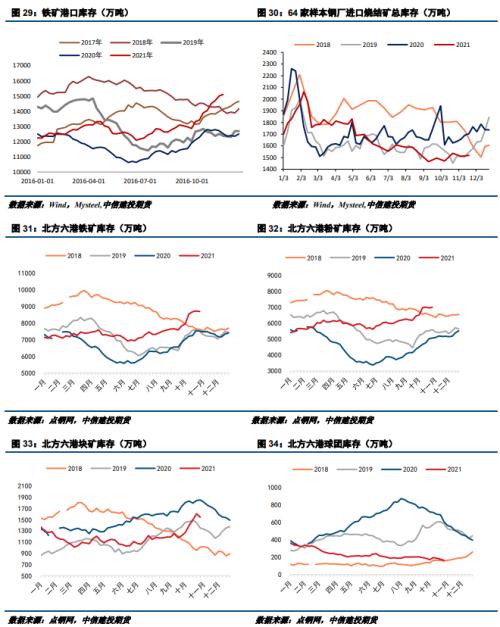

鐵礦方面:需求端,限產(chǎn)背景下鐵礦石需求維持低位,而供給則相對平穩(wěn),導(dǎo)致港口庫存快速積累,截至11月19日,全國45個(gè)港口進(jìn)口鐵礦庫存為15106.19萬噸,環(huán)比增加100.49萬噸。預(yù)計(jì)到12月底,港口庫存能達(dá)到1.6-1.7億噸之間。鋼價(jià)壓力減輕,鐵礦也能獲得反彈的力量,反彈驅(qū)動(dòng)并不在于需求改善,而是鋼價(jià)的利潤傳導(dǎo)。

不確定因素:

房地產(chǎn)政策變化、中央經(jīng)濟(jì)工作會(huì)議、后期電爐停產(chǎn)力度

一

螺紋

1.1 本周現(xiàn)貨市場表現(xiàn):后半周有企穩(wěn)跡象

1.2 螺紋供給:產(chǎn)量繼續(xù)下降

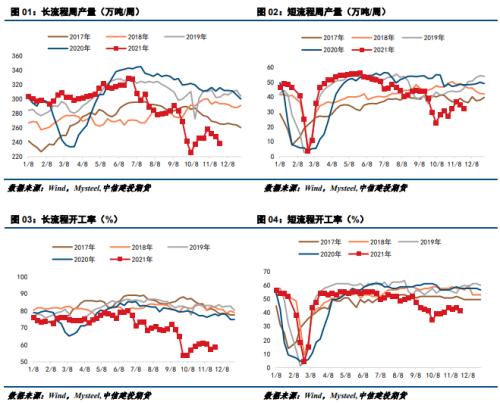

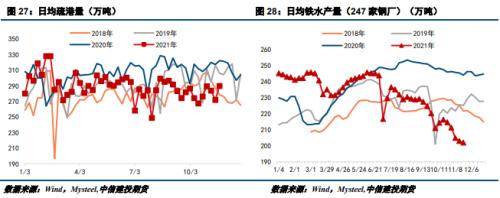

主要品種鋼材價(jià)格持續(xù)性下跌,部分企業(yè)已經(jīng)進(jìn)入浮虧狀態(tài),加之北方部分企業(yè)執(zhí)行冬休計(jì)劃,因而臨檢比例上升。采暖季限產(chǎn)政策將陸續(xù)執(zhí)行,其中螺紋減產(chǎn)力度最大,本周螺紋周產(chǎn)量繼續(xù)下降12.15萬噸至270.5萬噸,其中長流程產(chǎn)量下降9.55萬噸,短流程產(chǎn)量下降2.6萬噸。

分區(qū)域看,除華南供應(yīng)相對維穩(wěn)外,其余區(qū)域均有減量;從降產(chǎn)省份來看,江蘇、山東、四川、河南、四川等省表現(xiàn)突出。主要原因在于鋼廠虧損比例上升,覆蓋面積涉及全國。加之部分企業(yè)臨近年底,產(chǎn)能指標(biāo)用盡。另外,安陽發(fā)布的秋冬季減排調(diào)控方案對企業(yè)生產(chǎn)造成一定影響,綜上因素導(dǎo)致鋼企臨檢/減產(chǎn)現(xiàn)象較上周表現(xiàn)更加突出。

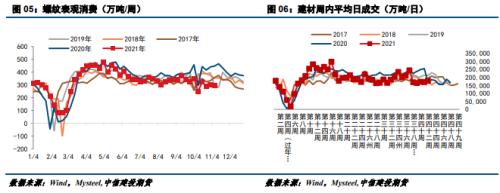

1.3 螺紋表需:表需環(huán)比下降,建材日成交好轉(zhuǎn)

本周五大品種周消費(fèi)量除螺紋鋼和熱軋外,其余品種均有上升,合計(jì)周消費(fèi)增至945.85萬噸,環(huán)比上升4.24萬噸,增幅0.5%;其中建材增加5.63萬噸;板材環(huán)比減少1.39萬噸。投機(jī)需求有所上升,周消費(fèi)量出現(xiàn)明顯回升。

本周后半周螺紋現(xiàn)貨有企穩(wěn)跡象,價(jià)格不再下調(diào),市場抄底心態(tài)逐漸濃厚,提振投機(jī)需求,加快部分市場采購節(jié)奏。高頻數(shù)據(jù)上,周五建材日成交回到20萬噸上方。

市場對建材的關(guān)注點(diǎn)仍在房地產(chǎn)上,近期關(guān)于政策端的邊際放松傳言不斷,側(cè)面反映市場心理。一旦邊際放松的消息確認(rèn),將極大提振市場信心,下跌一月有余的鋼價(jià)有望展開基差修復(fù)。

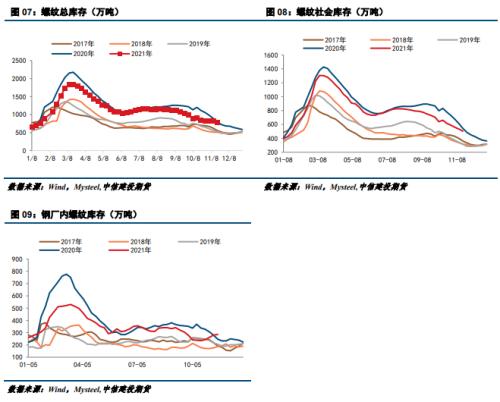

1.4螺紋庫存:鋼廠繼續(xù)累庫

本周五大品種鋼材總庫存環(huán)比維持去化,降幅2.5%,其中廠庫周環(huán)比減少3.93萬噸,社庫周環(huán)比減少37.72萬噸,降幅較上周略有擴(kuò)張。螺紋庫存降幅明顯擴(kuò)大,不過其總庫存開始高于去年同期。從鋼廠角度來看,經(jīng)過近三周的廠庫累增之后,本周再次去化的主要原因在于現(xiàn)貨價(jià)格持續(xù)性下跌,企業(yè)拋貨心態(tài)濃厚,使得出貨節(jié)奏較前期明顯加快。

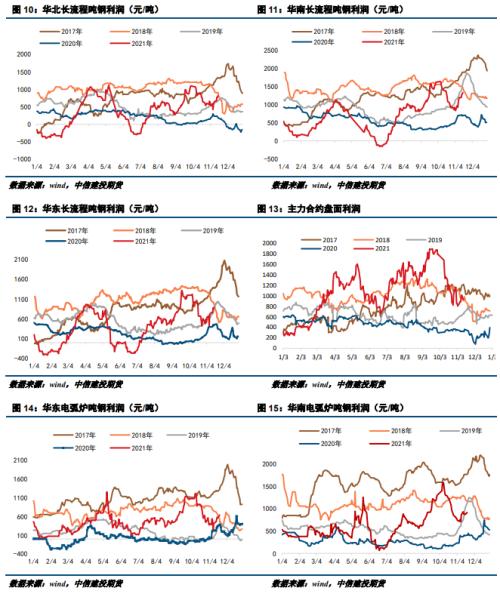

1.5 利潤:利潤出現(xiàn)回升

按當(dāng)天原料和當(dāng)天鋼價(jià)計(jì)算,噸鋼利潤依然豐厚,但按照20天前的成本計(jì)算,鋼廠虧損嚴(yán)重。上圖按當(dāng)天價(jià)格計(jì)噸鋼利潤。本周成本端跌幅大于成材,噸鋼利潤繼續(xù)回升。

二

熱卷

2.1 熱卷供給:產(chǎn)量繼續(xù)反彈

截至11月19日,熱卷周產(chǎn)量302.28萬噸,環(huán)比增加0.89萬噸。產(chǎn)量繼續(xù)小幅回升,分區(qū)域來看,主要增幅地區(qū)在東北、華中地區(qū),主要是有代表鋼廠復(fù)產(chǎn);主要降幅地區(qū)是華東、華北、東北地區(qū),主要是本周華東地區(qū)有新增鋼廠檢修出現(xiàn),影響量較大,加上東北、華北地區(qū)受天氣、限電、接單情況等多重影響,有停限產(chǎn)及主動(dòng)減產(chǎn)現(xiàn)象出現(xiàn)。

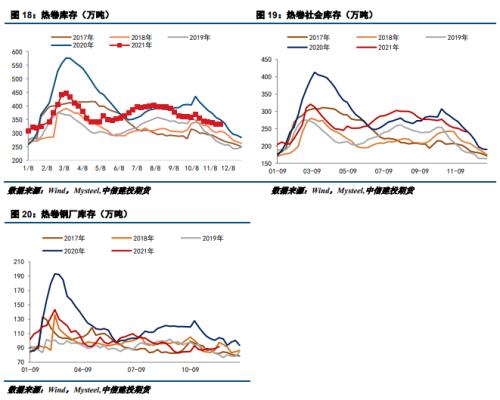

2.2 熱卷庫存:廠庫累庫

截至11月19日,熱卷總庫存332.94萬噸(-0.93萬噸),其中社會(huì)庫存240.94萬噸(-3.88萬噸),廠庫92萬噸(+2.95萬噸)。熱卷方面,廠庫本周由降轉(zhuǎn)增,主要增幅地區(qū)在東北、華北等地區(qū),主要是目前價(jià)格持續(xù)弱勢,商家心態(tài)偏悲觀,導(dǎo)致鋼廠接單壓力加大,庫存稍有累積。

2.3鋼材總結(jié):

近半年來,房地產(chǎn)可謂是“破骨萬人捶”。自2020年中以來,監(jiān)管層陸續(xù)出臺(tái)了一系列房地產(chǎn)調(diào)控政策,包括“三條紅線”、“房地產(chǎn)貸款集中度”、“集中土拍”等,拖累近期房地產(chǎn)投資活動(dòng)走弱。隨著對信貸、融資、土地等各方面調(diào)控預(yù)期不變,在銷售回款持續(xù)放緩甚至下降、融資環(huán)境不斷收緊、現(xiàn)金流持續(xù)緊張預(yù)期下,房企對市場判斷偏向悲觀,房企的投資決策更傾向于縮減新開工和拿地計(jì)劃,從而導(dǎo)致建安投資和土地投資對房地產(chǎn)投資的支撐力度有所下降。恒大事件后,市場對房地產(chǎn)的預(yù)判可以稱的上是“判了死刑”。受此影響,鋼價(jià)一瀉千里,一點(diǎn)像樣的反彈都沒有,即使鋼廠發(fā)聲不做倉單也沒有改變鋼價(jià)的頹勢。

但是,近期市場發(fā)生了邊際變化。地產(chǎn)毫無疑問是在一個(gè)下降周期,但是地產(chǎn)鏈條目前的核心博弈點(diǎn)不在于基本面,在于政策,就是地產(chǎn)是否會(huì)出現(xiàn)一個(gè)邊際的寬松。回顧近期房地產(chǎn)相關(guān)數(shù)據(jù),10 月房地產(chǎn)貸款投放較 9 月大幅回升,環(huán)比增超過 1500 億元。其中,房地產(chǎn)開發(fā)貸款環(huán)比多增500多億元,個(gè)人住房貸款環(huán)比多增超千億元,金融機(jī)構(gòu)對房地產(chǎn)行業(yè)的融資行為明顯改善。

還有其他未經(jīng)證實(shí)的消息,側(cè)面反映市場“求穩(wěn)若渴”的心理。一旦房企資金面得到緩解,前期還未交房的項(xiàng)目得優(yōu)先趕工保證交付,建材需求將得到提振,下跌一月有余的鋼價(jià)有望展開基差修復(fù)。

三

鐵礦:反彈驅(qū)動(dòng)在于鋼價(jià)

需求端,限產(chǎn)背景下鐵礦石需求維持低位,而供給則相對平穩(wěn),導(dǎo)致港口庫存快速積累,截至11月19日,全國 45 個(gè)港口進(jìn)口鐵礦庫存為15106.19萬噸,環(huán)比增加100.49萬噸。“2+26”城秋冬季采暖計(jì)劃不僅加劇了鐵礦寬松格局,更是打壓了鋼廠冬儲(chǔ)補(bǔ)庫預(yù)期,預(yù)計(jì)到12月底,港口庫存能達(dá)到1.6-1.7億噸之間。

近期鐵礦邏輯變化主要還是在鋼材端的傳導(dǎo),螺紋需求旺季還很弱勢,成材年底去庫壓力比較大,雙焦崩塌,成材需求差,鋼廠利潤壓縮后,對鐵礦形成壓力。同樣的,一旦鋼價(jià)壓力減輕,鐵礦也能獲得稍許反彈的力量,反彈驅(qū)動(dòng)并不在于需求改善,而是鋼價(jià)的利潤傳導(dǎo)。

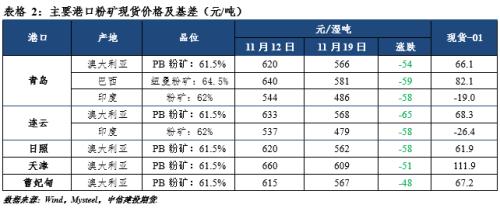

3.111月第三周繼續(xù)下跌

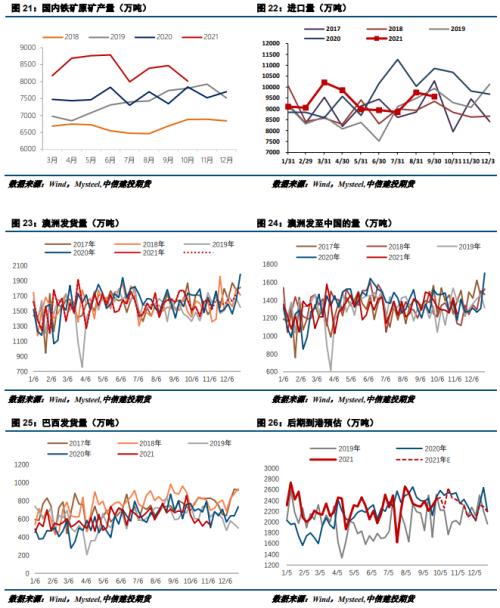

3.2 鐵礦供給:四季度保持節(jié)奏,相對需求來說供給偏寬松

3.3鐵礦需求:11月份日均鐵水產(chǎn)量繼續(xù)下降

根據(jù)Mysteel數(shù)據(jù),截至11月19日,日均鐵水產(chǎn)量201.98萬噸,環(huán)比下降1.01萬噸,同比下降41.94萬噸。11月份第三周鐵水產(chǎn)量環(huán)比繼續(xù)下降,鋼廠高爐檢修停產(chǎn)增加,鐵礦需求難有大幅度回升。

3.4 港口庫存和鋼廠庫存:累庫進(jìn)行中

需求端,限產(chǎn)背景下鐵礦石需求維持低位,而供給則相對平穩(wěn),導(dǎo)致港口庫存快速積累,截至11月19日,全國45個(gè)港口進(jìn)口鐵礦庫存為15106.19萬噸,環(huán)比增加100.49萬噸。預(yù)計(jì)到12月底,港口庫存能達(dá)到1.6-1.7億噸之間。

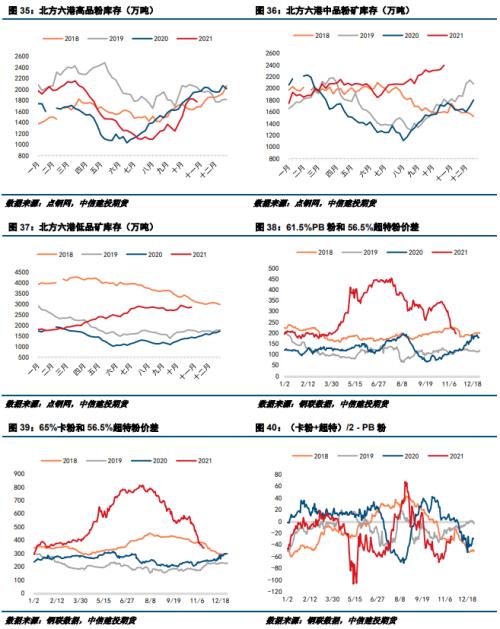

鋼廠減產(chǎn)量日益增加,礦石需求量也不斷回落。與此同時(shí),在原料采購上,鋼廠除了減少常規(guī)采購量外,同時(shí)也在對外銷售其長協(xié)及現(xiàn)貨資源,進(jìn)口燒結(jié)礦總庫存維持低位,但因?yàn)槿蘸耐瑯拥臀唬瑤齑婵捎锰鞌?shù)并不少。Mysteel統(tǒng)計(jì)全國鋼廠進(jìn)口鐵礦石庫存總量為10669.28萬噸,環(huán)比減少47.52萬噸;當(dāng)前樣本鋼廠的進(jìn)口礦日耗為251.05萬噸,環(huán)比減少0.6萬噸,庫存消費(fèi)比42.5,環(huán)比減少0.09。